Головна> Валютні стратегії> Валютний інвестиційний портфель - як звернути ризик в свою користь

Фінансові ринки надають унікальні можливості для всіх тих, хто має на меті отримати не тільки додатковий дохід, стабільний заробіток, а й отримати те, що прийнято називати фінансовою свободою і незалежністю. Однак для того щоб дійсно перетворити ці цілі в реальність, необхідно як мінімум розуміння роботи грошей в часі, оцінка ризику і природно знання.

В цілому, використовувані більшістю інструменти для інвестування або торгівлі мало відрізняються різноманітністю, де, як правило, перевага віддається таким формам, як банківський депозит, або спроба спіймати удачу, займаючись трейдингом на ринку Форекс. Анітрохи не благаючи гідності цих способів вкладення і роботи грошей, все ж варто звернути увагу на інші шляхи, як змусити по - справжньому працювати свій сімейний чи корпоративний капітал, де не останнє місце займають такі стратегії, як валютне інвестування з використанням методу валютного портфеля.

У цій статті буде розказано про те, що таке валютний портфель, яке місце він займає в загальній стратегії інвестування на валютному ринку, і як правильно використовувати його для того, щоб він допоміг не тільки зберегти гроші, а й отримувати відносно стабільний дохід, незважаючи на кризи.

Валютний портфель - від теорії до практики

Перш ніж вести розмову про те, як використовувати методику інвестування за допомогою валютного портфеля, необхідно в загальних рисах нагадати, що власне таке портфельна теорія і як вона працює. Як відомо, будь-який актив, будь то акція, валюта або товар мають свої періоди зміни вартості, які мають вигляд цінових коливань представлені деякої кривої. Ці коливання залежать від багатьох факторів.

Наприклад, якщо говорити про акції, то тут мають значення такі фактори, як робота компанії - емітента, наскільки ринок адекватно оцінює її роботу, загальні економічні цикли в світі і країні, кон'єктури ринку і т.п. Те ж саме стосується і курсів валют, де одні валюти непохитні як скеля, а інші мають властивості періодично рости або падати на десятки відсотків щороку.

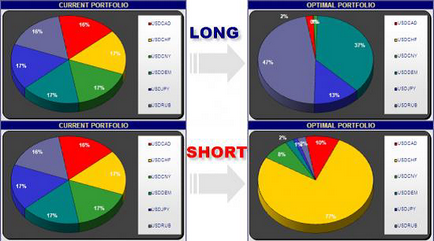

Портфельне інвестування. як метод управління капіталом, як раз таки має на меті шляхом підбору відповідних активів зробити так, щоб ці коливання в загальній сумі давали деякий позитивний дохід, що отримується інвестором. Тобто простіше кажучи, акції з різними коливаннями, зібрані в єдиний портфель за рахунок перекриття падіння одних акцій, зростанням інших, створюють таку форму роботи капіталу, яка практично при будь-яких умовах на ринку дає інвестору стабільний дохід.

Чи можливий такий варіант при інвестуванні на валютному ринку?

Відповідь може звучати тільки ствердну, оскільки валюта як актив, має такі ж властивості циклічності, що і акції та інші фінансові інструменти. Працюючи на валютному ринку трейдер - форекснікі, зазвичай намагається за рахунок цих коливань, шляхом проведення частих угод купівлі - продажу отримати свій дохід, що природно виходить далеко не у всіх.

Власне тому можна також як і з акціями створити портфель з різних валют, які при певному поєднанні можуть приносити дохід у вигляді позитивної курсової різниці, наприклад, до рубля на досить тривалому періоді часу.

У чому переваги валютного портфеля як методу роботи на ринку:

- Немає необхідності постійно робити угоди, як це відбувається на ринку Форекс

- Можна підібрати будь-який ціновий діапазон інвестованого капіталу. причому без використання позикових коштів, або кредитного плеча.

- Відносно важке управління таким портфелем. оскільки робота його налаштована, як мінімум, на рік-два.

- Можна обійтися без послуг посередників. брокерів, формуючи свій портфель, як у готівковій формі, так і на банківських рахунках або депозитах (що принесе ще й додатковий процентний дохід).

- Відносна стійкість валютного портфеля до ринкових подій і коливань. даючи можливість інвестору заздалегідь прогнозувати потік прибутку на довгий час вперед.

Єдиним недоліком валютного портфеля є те, що прибутковість його, як правило, невисока, і в рідкісних випадках перевищує 10% річних. Але головне завдання при роботі з валютним портфелем - це отримання гарантованого валютного доходу на тривалому проміжку часу, що з урахуванням реінвестування (див. Реінвестування: основні види) дає набагато кращі результати, ніж при трейдингу, при низькому рівні ризику.

Основні принципи і методи формування валютного портфеля

У загальному вигляді система і принципи формування і роботи валютного портфеля такі ж, як і при управлінні капіталом будь-якої форми:

- Період. Для валютного інвестування на відміну від трейдингу використовуються довгі часові інтервали, (не менш року). Це пов'язано з тим, що повні циклічні коливання основних світових валют (долар, фунт, Йена і Євро) визначені саме цим циклом. Всі інші періоди, наприклад, протягом дня, тижня і навіть місяці - це всього лише «ринковий шум», який якраз використовують трейдери.

- Прибутковість. Як вже було сказано, від валютного портфеля важко чекати прибутковості як на тому ж ринку акцій, оскільки цінові коливання валют досить сильно обмежені, що добре видно на їх графіках.

- Ризик. Основна мета портфеля валют - це зниження ризику до такого рівня, щоб при ньому був і прийнятний дохід. Природно, якщо усунути ризик зовсім, то і доходу не буде, наприклад, сховавши куплені долари в «скляній банці», і «забувши» про них на довгі роки. Долар, як це не дивно, теж знецінюється, правда набагато повільніше, ніж рубль.

Іншим важливим моментом при формуванні валютного портфеля є правильний вибір вихідних інструментів і ефективне їх поєднання, або диверсифікація. Здається простим принцип не класти яйця в одну корзину, насправді при роботі з валютами виглядає дещо складніше.

Наприклад, якщо взяти просту диверсифікацію, яку використовують чимало звичайних людей, коли рівномірними частинами купується долар і євро, то якщо уважно порахувати, підсумкова прибутковість практично дорівнює нулю і навіть має невелику від'ємне значення.

Чому так відбувається?

Відповідь проста - варто тільки подивитися на графіки долара і євро. Як видно, ці дві провідні світові валюти, як кажуть професіонали, працюють в протифазі. Тобто росте долар - падає євро і навпаки.

Ось тому, щоб портфель, що складається з таких валют, приносив прибуток, потрібно, наприклад, вибрати поєднання - 70% в доларах і 30% в євро, оскільки долар є більш сильною валютою по відношенню до євро ( «старшої»), і основна прибутковість від курсової різниці до рубля буде завжди за доларом. А євро буде лише додавати до цієї прибутковості, в ті нещасний періоди, коли долар буде знижуватися по відношенню до світових валют.

Можна навести ще один приклад, коли валютний портфель складається з трьох провідних світових валют - долар, ієна і євро. Такий портфель, який має абсолютний мінімальний ризик, повинен на 82% складатися з доларів, на 8,0% - з ієн, а частка євро повинна скласти 10%. Але очікувана прибутковість такого портфеля дорівнює близько 1% річних, що є платою за те, що відсутній ризик.

Таких поєднань валют, що входять в портфель, може бути безліч, проте слід враховувати такий фактор, як керованість портфелем. І в даному випадку інвесторам слід обмежуватися 4-5 - ю валютами, що не сильно позначиться на прибутковості, але зате дасть можливість новачкові спокійно стежити за ситуацією і управляти своїм капіталом.

Також можна включати до складу портфеля і регіональні валюти, наприклад, долар Гонконгу, сінгапурський долар і австралійський долар. Головний принцип при формуванні валютного портфеля, який повинен дотримуватися - старша валюта завжди повинна йти в частці портфеля першої, потім менш сильна і так до найслабшою, з тим, щоб співвідношення витримувалося в числовий пропорції 1.68.

Наприклад, якщо портфель складається з долара і євро, то 70/30. Якщо з трьох валют, то 80/12/8 і т.д. Причому пріоритет завжди за старшою валютою. Що стосується курсів євро і ієни по відношенню до рубля, то в номінальному вираженні вони будуть рости, тому що буде збільшуватись курс долара до рубля.

Долар по відношенню до рубля буде рости хоча б тому, що темпи інфляції в США в найближчі роки, безумовно, виявляться значно нижче, ніж в Росії.